Vanaf 24 december 2021 wordt box 3 vermogen anders behandeld. Het op die dag gepubliceerde arrest van de Hoge Raad constateerde dat het belasten van een fictief rendement, zoals dat sinds 2017 geldt, een inbreuk op het eigendomsrecht is en strijdig met het Verdrag tot bescherming van de rechten van de mens en de fundamentele vrijheden. Dit arrest betekent eindelijk de opmaat voor de wijziging van de box 3 belasting. Het einde van de onduidelijkheid komt eraan. Over de verschillende jaren vanaf 2017 is massaal bezwaar ingediend, en dat moet nu op een juiste manier worden afgehandeld. Daarnaast moet de koers voor de toekomst vele graden gaan draaien. Spannende tijden voor box 3, welke keuzes maakt de huidige regering en hoe ziet de Tweede Kamer dit?

Wat kan ik nu verwachten?

Dat is nog niet zo gemakkelijk uit te leggen (dit artikel is dan ook best lang). Duidelijk is dat de wijze van heffing zoals nu in box 3 is omschreven niet meer kan. Het wordt anders. Wat nu wel kan is het proces uitleggen waar we nu mee te maken krijgen en de tijdlijnen die daarbij horen. Dit helpt om de verwachtingen inzichtelijk te maken. Ik neem je graag hierin mee.

Aanpak van de staatssecretaris

Het uitgangspunt van de staatssecretaris is enerzijds het bieden van passend rechtsherstel voor het verleden en anderzijds het inrichten van een solide stelsel voor de toekomst, waarbij uitgegaan moet worden van draagkracht, goede uitvoerbaarheid en het ontzorgen van burgers. Hij noemt drie onderdelen om te adresseren:

- Verleden, de jaren 2017 tm 2021

Het arrest van de Hoge Raad is op dit moment geldend recht. Dat is dus op het belastingjaar 2021 van toepassing. Hoe rechtsherstel wordt geboden en voor wie zal via een notitie, te verwachten op 1 april 2022, duidelijk worden. Daarnaast al op alle (massale) bezwaarschriften uiterlijk 4 februari 2022 gereageerd moeten worden. - Heden: 2022 tm 2024

De komende jaren moet voor alle burgers helder worden hoe de impact is van de uitspraak van de Hoge Raad op de box 3 heffing. - Toekomst: Vanaf 1 januari 2025

Er wordt gewerkt aan een nieuwe aanpak van de belasting op vermogen(srendement).

Historie huidige Box 3

Van Rij schetste op 2 februari het kader van de Box 3 belasting aan de hand van de ontstaansgeschiedenis. Handig om te weten, omdat dit ook wat zal zeggen over de toekomstige heffing. Kennis over het verleden werkt hier wel voor toekomstig gedrag.

Er was een uitholling van de vermogensbelasting die tot 2001 bestond ontstaan. Dat kwam

- door belaste vermogensinkomsten om te zetten in onbelaste vermogenswinsten, of

- door het creëren van een nul inkomen en zo geen vermogensbelasting te betalen, danwel

- door te emigreren en dus geen belastingplichtige meer te zijn.

Het 4% forfait destijds (vanaf 2001 tot 2017) was gebaseerd op een gemiddeld effectief rendement van staatsleningen in de periode van 1984-2001. In 2001 werd box 3 nog de pretbox genoemd! Wie haalde dat rendement niet. Maar door de gestage daling van de rente op spaartegoeden ontstond er frictie.

Vanaf 1 januari 2017 kwam de invoering van een fictief rendement: ieder belastingplichtige werd geacht volgens een door de belastingwet vastgestelde mix zijn bezit te laten renderen.

Op 24 december 2021 bracht het arrest van de Hoge Raad het belasten op basis van fictief rendement ten val. Dit arrest van de Hoge Raad zegt in het kort: Heeft een belastingplichtige belegd in 80% sparen, 20% aandelen dan zou hij volgens de regels van het fictief rendement dit andersom hebben moeten doen. Hij wordt dus ook zo belast, ook als is het in werkelijkheid anders. De Hoge Raad zet hier nu een streep door. Dit mag niet.

Tijdlijn voor de toekomst

Van Rij heeft de volgende benodigde acties benoemd die moeten gebeuren:

- 4 februari 2022- Uitspraak massaal bezwaar

Uiterlijk vrijdag 4 februari moet er een uitspraak komen op de bezwaarschriften die massaal zijn ingediend, en vervolgens zijn er 6 maanden om uitvoering te geven aan de uitspraak. - Ook voor degene die niet bezwaar indienden?

Besloten moet worden of tegemoetgekomen gaat worden aan diegene die niet bezwaar hebben gemaakt, maar wel in een vergelijkbare situatie verkeerden.

Van Rij benoemt nog dat belastingplichtigen ambtshalve bezwaar kunnen indienen, maar de belastingdienst mag dit bezwaar naast zich neerleggen. (Je was te laat). Tegelijk benoemt hij dat het nog onduidelijk is of het arrest verder gaat dan alleen spaargeld. De wens is, in ieder geval, om in één keer de jaren 2017, 2018, 2019 en 2020 geautomatiseerd af te wikkelen. - 1 april 2022 – Richtlijnennotitie hersteloperatie & toekomst

Op 1 april wordt een richtingennotitie over de hersteloperatie door Van Rij met de kamer gedeeld over de richting die de oplossingen moeten & kunnen opgaan maar ook over de richtingen waar de box 3 of vermogensheffing heen moet & kan. Meegenomen wordt dan ook of er herstel komt voor diegenen die geen bezwaar hebben gemaakt.

Van Rij maakt duidelijk dat er geen tegenbewijsregeling in de bezwaarprocedures zal komen, dus dat je aantoont welk rendement je wel haalde. Dat vraagt een individuele beoordeling per belastingplichtige. Die tegenbewijsregeling zou dan voor iedereen gelden. De Belastingdienst kan dat niet aan.

Van Rij geeft ook aan dat, met die drie acties in gedachte, er veel moet worden uitgezocht, hij benoemt:

- Welke groep komt in aanmerking voor het herstel?

- Wat is juridisch houdbaar?

- Wat is uitvoerbaar?

- Wat telt precies mee voor het werkelijk rendement? Huur en dividend? Gerealiseerde en ongerealiseerde vermogenswinsten?

- Wat doen we met box 3 in 2022 en verder?

- Wat is de budgettaire impact en hoe gaan we de lasten die daaruit voortvloeien verdelen? Hierbij geldt in principe dat de dekking moet gevonden worden aan de inkomstenkant, want aan de lastenkant is het probleem ontstaan, en dan bij de belastingsoort waar het om gaat dat zou dus een wijziging van heffing in box 3 zijn. Er wordt ook gesproken over box 2, ondernemingsvermogen in principe. Een aantal politieke partijen in de Tweede Kamer heeft daar wel oren naar. Van Rij geeft aan dat de vraag of je aan box 2 wel of niet toekomt, onder meer afhangt onder hoe groot het budgettaire belang is van de bezwaarprocedures.

- Zoeken naar een manier om het herstel zo veel mogelijk geautomatiseerd te doen.

Wetsvoorstel vermogensbelasting door PvdA, SP en GroenLinks

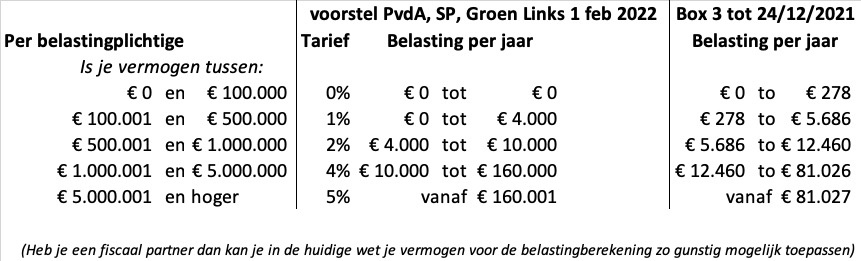

Naast de lijn die de staatssecretaris heeft uitgezet hebben PVDA, SP en Groen Linkser ook nog op 1 februari 2022 een wetsvoorstel ingediend door drie partijen, . Met dit wetsvoorstel willen zij een alternatief bieden zodat vermogens belast blijven nu rendement op vermogen via de vermogensrendementsheffing onbelast dreigt te worden. Het is een voorstel, wijzigingen zullen er zeker komen. In dit voorstel hebben zij de volgende lijn uitgezet:

- een progressieve heffing voor op vermogensbestanddelen die niet reeds onderdeel zijn van de heffing in box 1 of box 2 van de inkomstenbelasting. (Dat is nu ook al zo)

- voor de grondslag willen zij aansluiten bij de huidige box 3 heffing: dus voor spaartegoeden, beleggingen, vastgoed, contanten, crypto etc.

- gewone spaarders en het eigen huis worden ontzien.

- aanmerkelijk belang wordt ontzien (dat is box 2, ondernemingsvermogen via BV’s)

- pensioenvermogens worden niet meegenomen (dat is o.a. je pensioenpot bij je werkgever, maar ook je lijfrentekapitaal)

- per persoon een vrijstelling €100.000 (bij partners dus €200.000)

Je bent dus boven dit bedrag niet een ‘gewone spaarder’. - Een progressief tarief gaat gelden

Vermogen boven de vrijstellen

Tussen €100.000 en €500.000 1%

En tussen €500.001 en €1.000.000 2%

Tussen €1.000.001 en €5.000.000 4%

Vanaf €5.000.000 5% - Uitvoerbaar door belastingdienst

- Maatregelen zijn ook nodig voor hypotheekrente, box 2 en de vennootschapsbelasting

Waar komt dit voorstel jaarlijks dan op uit?

Van Rij reageert in het debat van 2 februari over dit voorstel als volgt:

“Ik denk dat, als je het over een vermogensbelasting hebt, het belangrijk is om die altijd met een systeem van inkomstenbelasting uit vermogen te combineren. Zo is het althans tot nu toe altijd geweest in de landen die dat nog hebben. (…) De vermogensbelasting is daarop eigenlijk een aanvulling. Er zitten natuurlijk veel haken en ogen aan zo’n alternatief. Ik heb ook gezegd: de huidige box 3 is materieel een vermogensbelasting. Dan zou je dus moeten gaan kijken of je binnen het bestaande stelsel oplossingen kan vinden. (…) Ik doe op dit moment geen enkele uitspraak over de vraag of ik ervoor of ertegen ben, maar het zou heel raar zijn om opties uit te sluiten op dit moment.”

De indieners gaven in het debat van 2 februari overigens wel aan dat zij geen bezwaar hebben tegen een echte rendementsheffing. Van Rij antwoordde daarop dat er andere alternatieven zijn. Hij geeft aan dat deze gezocht moeten worden in de bestaande box 3 vanuit de gedachte dat er drie knoppen bestaan die draaibaar zijn: de grondslag, het heffingsvrije vermogen en het tarief.

En nu?

Veranderingen zijn dichtbij. Het wachten is op 1 april. Zonder gekheid.

Ik blijf het aandachtig volgen zodat ik weet waar het voor mijn klanten heen beweegt en waar zij rekening mee kunnen houden in hun financieel plan. Belastingheffing is een gegeven waar je altijd mee te maken hebt, zo ook bij het opstellen van een financieel plan om je wensen en doelen te bereiken. Een verandering van belastingheffing betekent dan ook dat een toets nodig is om vast te stellen of je financieel plan aanpassing nodig heeft.

Only two things are certain in your life: death and taxes.